Sie wollen mehr über das Leistungsspektrum der msg-Gruppe erfahren? Dann besuchen Sie die Internetseiten der msg und der msg-Gruppenunternehmen.

Die Türkei im Widerspruch zwischen Geldwäscheprävention und Vermögensfrieden. Aber die Türkei ist nicht allein. Auch Russland hat Übung damit.

Die Türkei: ein Land zwischen Orient und Okzident, ein Land voller Gegensätzlichkeiten. Sie liegt nicht nur geographisch teilweise in Europa, sondern auch die Devise des Gründungsvaters dieser Republik lautete: Richtet euren Blick immer gen Westen und nicht nach Osten. Die Türkei galt für muslimische Länder jahrzehntelang als wegweisend und fortschrittlich. Ihr langjähriges Bestreben zur Europäischen Gemeinschaft zu gehören, hat sich in ihren Gesetzen nach europäischen Standards niederschlagen. Sie hat sich zu einem angesehenen Mitglied der internationalen Gemeinschaft entwickelt, ist Mitglied der Nato sowie der OECD, und es besteht seit 1995 ein Zollabkommen zwischen ihr und der Europäischen Union.

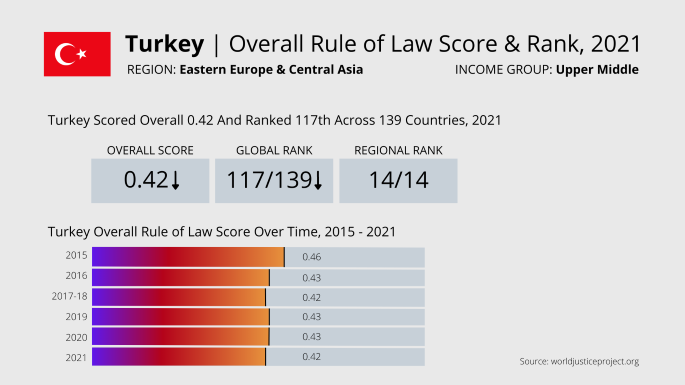

Als Land zwischen Tradition und Moderne war die Türkei verschiedensten politischen Strömungen ausgesetzt. Doch diverse Entwicklungen haben im Laufe der letzten Jahre zu einer massiven Wirtschaftskrise und zu einem Verfall der Rechtsstaatlichkeit geführt. Mittlerweise belegt die Türkei in der aktuellen Liste des World Justice Project[1] (WJP) den 117. Platz von 139 Plätzen weltweit in puncto Rechtsstaatlichkeit. In der Region Osteuropa und Zentralasien ist sie sogar auf den letzten Platz zurückgefallen.

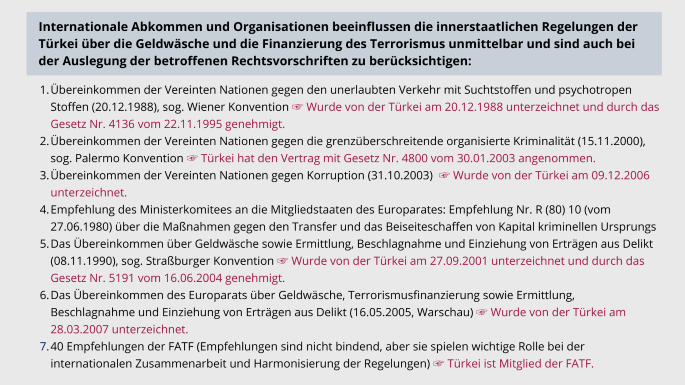

Diese Divergenz zwischen europäischen Standards in den geltenden Rechtsvorschriften und Zuständen, die der Rechtsstaatlichkeit entbehren, spiegelt sich auch in den türkischen Bestimmungen zur Geldwäscheprävention wider. Als langjähriges Mitglied der FATF hat die Türkei alle wichtigen internationalen Abkommen im Kampf gegen Geldwäsche und Terrorismusfinanzierung unterzeichnet.

Die unterzeichneten Übereinkommen sind in die eigene Gesetzgebung mit eingeflossen. 1996 wurde in der Türkei ein Geldwäschegesetz eingeführt. Im Jahr 2006 wurde es reformiert, um den internationalen Standards der FATF gerecht zu werden.

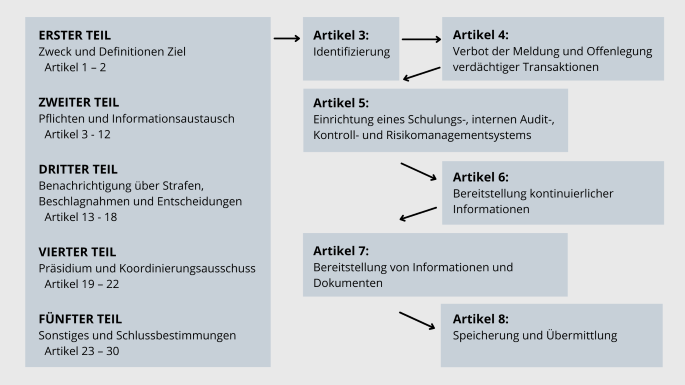

Wer sich einen Überblick über das türkische Geldwäschegesetz (GwG) verschafft, kann am Aufbau die Gemeinsamkeiten mit der deutschen Geldwäscheregelung erkennen.

Schaut man sich die nach dem GwG Verpflichteten an, so ist auch hier ersichtlich, dass sich diese im Wesentlichen nicht von dem Kreis der Verpflichteten im deutschen GwG unterscheiden.

Verpflichtete nach dem türkische Geldwäschegesetz (Kanun 5549):

- Banken

- Versicherungen

- Private Altersvorsorge

- Kapitalmärkte, Kredite und andere Finanzdienstleistungen

- Post und Transport

- Im Bereich Glücks- und Wettspiele Tätige

- Devisenhandel, Immobilien, Edelsteine und Metalle, Schmuck, Transportfahrzeuge, Baumaschinen

- Diejenigen, die im Handel mit historischen Artefakten, Kunstwerken und Antiquitäten tätig sind oder diese Aktivitäten vermitteln

- Notare, Anwälte

- Sportvereine und andere vom Ministerrat bestimmte Bereiche

Trotz der vorliegenden Gesetze gibt deren Anwendung in der Praxis Anlass zur Kritik.

Bemängelt wurde vor allem, dass die Aufsicht des Landes gegenüber Hochrisikosektoren wie Banken, Gold- und Edelsteinhändlern sowie Immobilienmaklern nicht ausreichend vorgegangen sei. Es wird befürchtet, dass u.a. terroristische Vereinigungen ihre illegal erworbenen Gelder in den türkischen Immobilienmarkt einspeisen und von dort aus in andere Bereiche integrieren. Durch die geografische Nähe zu Iran, Irak, Syrien und Libanon und die relativ durchlässigen Grenzen zur Türkei besteht zudem die Sorge, dass die Terrorismusfinanzierung keinen Halt vor den Toren Europas macht.[2]

Ferner reagierte die FATF im Oktober 2021 mit dem „Grey Listing“ auf das nach wie vor harte Vorgehen gegenüber der Zivilbevölkerung. Die konkrete Kritik richtete sich dabei gegen das „Anti-Terror Gesetz“ der Türkei zur „Verhinderung der Verbreitung der Finanzierung von Massenvernichtungswaffen“. Dessen Regelungen beinhalten – anders als der Titel es vermuten lässt – keine Strafmaßnahmen oder Kontrollmechanismen gegen Geldwäsche oder die Finanzierung von Massenvernichtungswaffen zu terroristischen Zwecken. Stattdessen berechtigen sie den Staatspräsidenten, Gelder und Vermögen von Terror-Beschuldigten einzufrieren.[3]

Letztlich stand auch der Umgang der Türkei mit gemeinnützigen Organisationen im Mittelpunkt der Kritik der FATF. Bereits das Bestehen strafrechtlicher Ermittlungen wegen Terrorismusvorwürfen gegen ein Vorstandsmitglied von Initiativen, Vereinen und Stiftungen berechtigt das Innenministerium und die von der Regierung ernannten Gouverneure, die betroffenen Personen zu suspendieren, die Tätigkeit der jeweiligen Vereinigung lahmzulegen und an ihre Stelle einen Zwangsverwalter einzusetzen.[4]

Dies führte dazu, dass die Türkei von der FATF 2021 auf die „graue Liste“ gesetzt wurde. Ihr wurden z.B. Mängel bei der Umsetzung und Durchsetzung von Gesetzen zur Bekämpfung von Geldwäsche und Terrorismusfinanzierung attestiert.[5]

Schon 2019 wurden im Mutual Evaluation Report der FATF die Maßnahmen der Türkei bezüglich Anti-Money Laundering und Counter-Terrorist Financing analysiert und einige Mängel festgestellt. Infolgedessen wurden sieben vorrangige Maßnahmen gefordert. Dazu gehören beispielweise, Strategien für die Einziehung von Erträgen und Tatwerkzeugen zu entwickeln und Lücken im Rechtsrahmen zu schließen, um den Verpflichtungen in Bezug auf gezielte Finanzsanktionen im Zusammenhang mit dem Terrorismus in vollem Umfang nachzukommen. Auch gab es die Forderung, eine nationale Strategie der Türkei für die Ermittlung und Verfolgung verschiedener Arten von Straftaten im Zusammenhang mit der Geldwäsche zu entwickeln.[6]

Auf die vermeintlichen Verbesserungen ist die FATF in ihrem Follow-up-Prozess eingegangen. Dabei wurde auf die bemängelte Umsetzung der FATF-Empfehlungen eingegangen und eine Einstufung vorgenommen, ob die bemängelten Punkte zwischenzeitlich behoben oder zumindest teilweise behoben wurden.[7]

„Asset Peace“

Ein Aspekt, der in keiner der von der FATF vorgelegten Begründungen erwähnt wurde, ist der so genannte „Asset Peace“. Seit 2008 existiert dieses türkische Gesetz „Varlık Barışı“, das übersetzt Vermögensfriedensgesetz heißt.Dieses Gesetz wurde initiiert, um Geld, Gold, Fremdwährungen und andere Kapitalmarktinstrumente aus dem Ausland zu melden und in die Türkei zu bringen.

Der Inhalt dieses Gesetzes zielt darauf ab, nicht registrierte Vermögenswerte aus dem Ausland in die Türkei zu verbringen, ohne dass nach der Herkunft des in das Land eingebrachten Geldes gefragt wird und ohne, dass eine Steuerprüfung vorgenommen wird, um den „Vermögensfrieden“ zu wahren. Die im Rahmen des Asset Peace in die Türkei gebrachten Vermögenswerte werden nicht besteuert.Seit nunmehr 14 Jahren existiert dieses Gesetz, das im Sechs-Monats-Takt verlängert wird. Zuletzt wurde es in der Silvesternacht am 31.12.2021 um weitere sechs Monate verlängert.

Auch Inländer profitieren von dieser Regelung. Steuerpflichtige, die Geld, Gold, Fremdwährungen, Wertpapiere und andere Kapitalmarktinstrumente sowie Immobilien besitzen, die sich im Land befinden, aber nicht in den gesetzlichen Hauptbuchaufzeichnungen enthalten sind, können diese den Steuerbehörden melden und durch den Asset Peace legalisieren. Berechtigte sind natürliche und juristische Personen. Einzige Bedingung ist, dass die gemeldeten Vermögenswerte innerhalb von drei Monaten nach dem Datum der Benachrichtigung in die Türkei gebracht oder auf ein Konto überwiesen werden, das bei Banken oder Brokern in der Türkei eröffnet werden soll. Für die Inanspruchnahme des Asset Peace bedarf es nicht der türkischen Staatsbürgerschaft. Das ins Land gebrachte Bargeld reicht für ein Zolldokument aus.

Die offizielle Begründung lautet, dass diejenigen mit nicht registrierten Ersparnissen im In- und Ausland ihr Geld nun offiziell machen können, ohne eine Verfolgung durch die Steuerbehörden befürchten zu müssen. Der pensionierte Rechnungshofprüfer und Autor Kadir Sev wies darauf hin, dass die Umsetzung von "Asset Peace" eine der einfachsten Möglichkeiten ist, Vermögenswerte zu waschen.[8]

Es handelt sich bei dem Gesetz um eine Amnestieregelung, der zufolge es irrelevant ist, aus welchen Quellen das Vermögen stammt. Aber gerade die Prüfung der Mittelherkunft ist Grundlage der Geldwäschebekämpfung. Es ist ein widersprüchlicher Umgang mit der Geldwäschebekämpfung, wenn auf der einen Seite aufgrund des Asset Peace nicht nachgehakt wird, aus welchen Quellen das Geld bzw. die Vermögenswerte tatsächlich stammen. Auf der anderen Seite gibt es Regelungen im Geldwäschegesetz, die den internationalen Standards der FATF entsprechen.

Über Banken, Broker und zwischengeschaltete Institute kommt das Geld ins Land. Es drängt sich die Frage auf, wie sich so eine Regelung mit den AML-Bestimmungen einer Bank in Einklang bringen lässt. Handelt es sich um Schwarzgeld, Bestechungsgeld oder dienen diese Gelder der Terrorismusfinanzierung? Diese Aspekte bleiben unberücksichtigt, so dass die Banken diese Aspekte kraft Gesetzes überhaupt nicht mehr analysieren sollen und es keiner Mitteilung an das Financial Crimes Investigation Board (MASAK) bedarf. Damit wird die ureigene Aufgabe der MASAK, Geldwäsche zu bekämpfen, konterkariert.

Folgen

Vermögenswerte, die – aus welchen Gründen auch immer – zuvor staatlicher Kontrolle entzogen wurden, können durch den Asset Peace zu legalen und registrierten Vermögenswerten werden, ohne dass nach der Quelle dieser Vermögenswerte gefragt wird und Betroffene einer Steuerprüfung unterzogen werden.

Wie lassen sich Geldwäsche und Terrorismusfinanzierung bekämpfen, wenn nicht nach der Herkunft des Geldes gefragt wird? Vor dem Hintergrund der geographischen Lage des Landes birgt dieser Umstand enormes Potential, Drogengelder und Gelder aus Menschenhandel in der Türkei zu waschen. Auch die Steuerhinterziehung wird durch diese Regelung legalisiert. Durch die Steueramnestie entfällt die Abschreckungsfunktion, und die Bereitschaft, Steuern freiwillig zu bezahlen, sinkt. Der Verfall der türkischen Lira treibt immer mehr Menschen in die Armut. Die Auswirkungen von Steuerhinterziehung, Geldwäsche und Korruption sind einem Bericht des UN-Gremium für Transparenz und Rechenschaftspflicht zufolge, dass erforderliche Ressourcen zur Bekämpfung von Armut aufgrund von Steuerhinterziehung, Korruption und Finanzkriminalität erschöpft sind.[9]

Vor dem Hintergrund eines solchen Gesetzes erscheint es mehr als fragwürdig, dass der Asset Peace in den von der FATF beanstandeten Mängeln in der Bekämpfung von Geldwäsche und Terrorismusfinanzierung nicht erwähnt wird. Auch wenn die bemängelten Umstände, die dazu geführt haben, dass die Türkei auf die graue Liste gesetzt wurde, allesamt behoben werden würden, drängt sich die Frage auf, wie eine Regelung wie der Asset Peace in Einklang mit einer FATF-Mitgliedschaft zu bringen ist, welche sich der Bekämpfung von Geldwäsche und Terrorismusfinanzierung verpflichtet hat.

Gleichzeit stellt der Asset Peace einen großen Risikofaktor hinsichtlich Geldwäsche dar. Hier stellt sich die Frage, ob diese Regelung der FATF tatsächlich nicht aufgefallen ist oder bewusst ausgeklammert wurde.

Auch wenn man Steueramnestien eine gewisse Legitimation zuspricht, indem man sich auf vermeintliche Vorteile in Bezug auf die Bewältigung wirtschaftlicher Herausforderungen beruft, so darf es nicht sein, dass illegale Vermögenswerte unter dem Deckmantel eines Vermögensfriedens legitimiert werden.

Letztlich wird sich die Türkei früher oder später entscheiden müssen, ob sie diesen Weg weiterhin gehen oder glaubwürdig Mitstreiter der internationalen Gemeinschaft im Kampf gegen Geldwäsche und Terrorismusfinanzierung sein möchte.

Kapitalamnestie auch in Russland

Aktuell steht Russland aufgrund der verhängten Sanktionen als Folge des Einmarsches in der Ukraine unter wirtschaftlichem Druck. Der russische Rubel ist wie die türkische Lira im Sinkflug. Aus diesen Gründen wurde in Russland eine sogenannte „Kapitalamnestie“ erlassen. Das bedeutet, dass am Fiskus vorbei ins Ausland gebrachtes Geld wieder nach Russland zurückkehren kann, ohne dass Strafen oder Steuern drohen.[10] Dies ist allerdings keine Neuheit in Russland. Bereits in der Vergangenheit gab es Amnestiegesetze der russischen Regierung. Zweck war wie beim Asset Peace eine Rückführung von sich im Ausland befindlichen finanziellen Mitteln. Dieses Angebot sollte die russische Wirtschaft mit dringend nötigen liquiden Mitteln versorgen. Als Gegenzug wurde dies ohne nachträgliche Bezahlung von Steuern ermöglicht.[11]

Noch intensiver als beim ersten Amnestieversuch 2015 wird den Russen angeboten, die von ihnen kontrollierten Unternehmen im Ausland zu schließen und das Geld zurückzubringen, ohne es nachträglich versteuern zu müssen.[12]

Historie der Kapitalamnestie in Russland

Russland hatte eine Straffreiheit für frühere Steuer- und Devisenvergehen im Jahr 2014 eingeführt, als das Land mit massivem Kapitalabfluss, niedrigen Ölpreisen und Sanktionen des Westens im Streit über die Ukraine zu kämpfen hatte.[13] Diese erste Amnestieregelung galt von 2015 bis 2016. Sie führte zur Haftungsbefreiung bei steuerrechtlichen und strafrechtlichen Verstößen sowie bei Ordnungswidrigkeiten im Zusammenhang mit dem deklarierten Vermögen. Die Amnestie sei nur selten genutzt worden und ist Mitte 2016 ausgelaufen.

Die zweite Etappe der Amnestieregelung wurde vom 1. März 2018 bis 28. Februar 2019 durchgeführt und erstreckte sich auf Aktivitäten, die vor dem 01.01.2018 durchgeführt wurden. Wegen der geringen Beanspruchung der ersten Amnestieregelung wurden vor der neuen Amtsperiode des Präsidenten neue Gesetze zur zweiten Etappe der Amnestie verabschiedet:

- Förderales Gesetz Nr. 33-FZ „Über Änderungen des Föderalen Gesetzes „Über die freiwillige Deklarierung von Vermögen und Konten bei Banken durch natürliche Personen“ sowie über Änderungen in einzelnen Rechtsakten der Russischen Föderation“ vom 19.02.2018

- Förderales Gesetz Nr. 34-FZ „Über Änderungen im ersten und zweiten Teil des SGB RF…“ vom 19.02.2018

- Föderales Gesetz Nr. 35-FZ „Über Änderungen in Art. 76-1 des Strafgesetzbuches der Russischen Föderation“ [14]

Es wurden beispielsweise Änderungen vorgenommen, wie die Abschaffung der 13-prozentigen Steuer auf zurückgeholte Mittel. Die Steuerbefreiung erstreckte sich auf Geldmittel auf Konten bei ausländischen Banken und auf ausländische Konten, die vor dem 01.01.2018 aufgelöst wurden.[15] Das Wesen der Amnestieregelung blieb allerdings unangetastet. Diejenigen, die die Amnestie in Anspruch nehmen, mussten eine spezielle Erklärung bei den russischen Steuerbehörden vorlegen und somit Informationen über ihr Vermögen und Bankkonten im Ausland sowie über ihre Beteiligungen an ausländischen Unternehmen (auch an kontrollierten Unternehmen) offenlegen. Die Strafbefreiung erfasste sowohl Verstöße gegen Devisen- als auch Steuergesetze, die im Strafgesetzbuch (Art. 193, 194, 198, 199, 199.1, 199.2), Ordnungswidrigkeitsgesetzbuch (Art. 15.1-15.6, 15.8, 15.11, 15.25) und Steuergesetzbuch der Russischen Föderation enthalten sind.[16]

Die dritte Etappe der Amnestieregelung sollte bis zum 1. März 2020 andauern. Die Zielpersonen der Amnestie waren nun Anleger und Geschäftsleute, die bereit sind, ihre Gelder auf russische Konten zu überweisen und ihre ausländischen Aktiva in die speziellen Verwaltungsgebiete in den Regionen Kalinigrad und Primorje zu verlegen.[17] Davon können Privatpersonen profitieren, sofern sie ihre Gelder von ausländischen auf russische Konten verlegen sowie ihre ausländischen Aktiva in die russischen Offshore-Zonen umregistrieren.

Gemeinsamkeiten und Legitimation

Wie auch beim Asset Peace in der Türkei ist bei der russischen „Kapitalamnestie“ eine Offenlegung der Quelle oder Herkunft des Geldes nicht erforderlich. In beiden Ländern können nicht nur die eigenen Staatsangehörige diese Regelungen in Anspruch nehmen. Die Maßnahmen gelten für russische Staatsangehörige und Ausländer mit einer Niederlassungserlaubnis. Wie auch die Türkei ist Russland Mitglied der FATF. Im Juni 2013 trat Russland der FATF bei und hat sich damit verpflichtet, sich in seiner Gesetzgebung an die FATF-Richtlinien und Maßstäbe zu halten. Auch hier sind die Amnestieregelungen nicht mit dem Wesen der FATF, der Bekämpfung von Geldwäsche und Terrorismusfinanzierung, in Einklang zu bringen.

Die Kapitalamnestie-Gesetze verfolgen sowohl in Russland als auch in der Türkei das Ziel, Kapitalflüsse ins Land zu generieren, um wieder liquide zu sein. Das Beispiel Russland und Türkei demonstrieren, dass Autokraten angesichts wirtschaftlicher Schwierigkeiten Maßnahmen zur Abfederung einführen − auch wenn sie dadurch Tür und Tor zur Geldwäsche öffnen und gegen ihre Verpflichtungen aufgrund ihrer FATF-Mitgliedschaft verstoßen.

[1] Das World Justice Project (WJP) ist eine unabhängige, multidisziplinäre Organisation, deren Ziel es ist, die Entwicklung der Rechtsstaatlichkeit in der ganzen Welt zu dokumentieren, Entwicklungen darzulegen und die Rechtsstaatlichkeit weltweit zu fördern.

[2] Siehe Blogbeitrag: Welche Folgen hat die Aufnahme der Türkei in die graue FATF-Liste?

[3] Siehe Blogbeitrag: Welche Folgen hat die Aufnahme der Türkei in die graue FATF-Liste?

[4] Siehe Blogbeitrag: Welche Folgen hat die Aufnahme der Türkei in die graue FATF-Liste?

[5] Siehe Blogbeitrag: Welche Folgen hat die Aufnahme der Türkei in die graue FATF-Liste?

[6] FAFT, Anti-money laundering und counter-terrorist financing measures - Mutual Evaluation Report 2019, S. 10 Priority Actions

[7] FAFT, Anti-money laundering und counter-terrorist financing measures – 1st Enhances Follow-up Report & Technical Compliance Re-Rating

[8] www.haber.sol.org.tr/haber/kara-para-aklamanin-en-kolay-yolu-erdoganin-varlik-barisi-aski-308261

[9] www.giz.de/en/downloads/170330_factsheet_BMZ_Steuer.pdf

[10] www.puls24.at/news/politik/russland-droht-westen-mit-harten-strafmassnahmen/258923

[11] www. ostexperte.de/oligarchen-ziehen-geld-aus-europa-ab/

[12] www.diepresse.com/5374305/wie-die-russischen-oligarchen-geld-aus-europa-abziehen

[13] www.handelsblatt.com/politik/international/russland-putin-will-devisen-zurueckholen/20790790.html

[14] www.roedl.net/fileadmin/user_upload/Roedl_Russia/Newsletter/deutsch/Newsletter-Mai-Juni-2018.pdf

[15] www.handelsblatt.com/politik/international/russland-putin-will-devisen-zurueckholen/20790790.html

[16] www.lex-temperi.de/aktuelles/news-anleger-und-geschäftsleute-profitieren-von-der-russischen-kapitalamnestie

[17] www.lex-temperi.de/aktuelles/news-anleger-und-geschäftsleute-profitieren-von-der-russischen-kapitalamnestie

Was nicht grün ist, wird grün gemacht

Der voranschreitende gesellschaftliche und politische Paradigmenwechsel zeigt sich in zunehmendem Interesse von Investoren und Verbrauchern an Nachhaltigkeit, Umweltschutzaspekten und gesellschaftlicher Verantwortung. ESG (Environmental Social Governance) ist in aller Munde und bezeichnet die Unternehmensausrichtung an Kriterien des Umweltschutzes und der gesellschaftlichen Verantwortung sowie eine redliche Unternehmensführung über das gesetzliche Mindestmaß hinaus. Im Nachfolgenden werden die einzelnen Aspekte von ESG kurz erläutert:

Environmental (E)[i] − klima- und umweltschonend: Grüne Assets boomen, nachhaltige Fonds haben ihre Zuflüsse weltweit seit 2019 mehr als verdoppelt, von 285 Milliarden US-Dollar in 2019 auf 649 Milliarden US-Dollar in 2021[ii]. ESG-Fonds machen derzeit rund 10 Prozent des Gesamtmarktes aus. Laut Bericht der Global Sustainable Investment Alliance (GSIA)[iii] steckten 2020 35,3 Billionen US-Dollar in nachhaltigen Investments, laut Bloomberg Intelligence sogar 35,9 Billionen US-Dollar − mit steigender Tendenz auf geschätzte 53 Billionen US-Dollar[iv] bis 2025. Gesellschaft, Markt und Regulatoren sind wesentliche Treiber weitreichender ESG-Kampagnen weltweit.

„Es grünt so grün“ – auch in der Realität?

Aktien der weltgrößten Öl- und Gas-Giganten wie Saudi Aramco, Royal Dutch Shell, BP, ExxonMobil, Total, Chevron, Gazprom oder OMV sind allesamt in sogenannten „Sustainable Fonds“ vertreten, hinzukommen Kohleriesen und Minenbetreiber wie Rio Tinto, Vale oder BHP – trotz der ihnen nachgesagten Verantwortung für zahlreiche Umweltkatastrophen und nicht weniger Kritik von Menschenrechtsorganisationen. Kein Unternehmen und keine Branche werden hier per se aus dem „nachhaltigen Kreis“ ausgeschlossen, sondern oftmals gemäß Best-in-Class-Prinzip toleriert. So wird zum Beispiel das obere „grüne“ Quartil der Unternehmen im zugrundeliegenden Index unweigerlich als „grün“ in den ESG-betitelten Fonds abgebildet. Dazu reicht es, wenn ein Unternehmen im Vergleich zu anderen wenig CO2-Emissionen produziert. Fraglich bleibt, inwiefern Nachhaltigkeit und Ressourcenschonung beim Geschäftsmodell absolut beachtet werden. Die Bewertung in Relation zu anderen Indexunternehmen und eine hohe Toleranzschwelle für ungewollte Branchen (bis 35%) sind markante Schwachstellen für ein umfassendes realistisches Nachhaltigkeitsrating. Auch IT- und Digitaldienstleister brüsten sich nicht selten, besonders energieeffizient und damit umweltschonend zu sein, indem sie mit der gesteigerten Rechenkapazität pro Sekunde werben (FLOPS[v]-Rate), aber damit letztendlich für mehr Gesamtverbrauch sorgen. Dieser Rebound-Effekt ist der Natur abträglich, da für sie nur die absolute Verbrauchsgröße ausschlaggebend wäre. Auch der zum Stromverbrauch hinzukommende enorme Wasserverbrauch zur Kühlung von Serverzentren trägt nicht zur Nachhaltigkeit der IT-Multis bei. Microsoft brilliert hier beispielsweise mit AAA-Rating (Quelle MSCI) mit Verweis auf seine geringen CO2-Emissionen und seinen positiven Beitrag zum maximal 2-Grad-Celsius-Klimaerwärmungsziel.

Auch EU und EBA[vi] konzentrieren sich zunächst verstärkt auf Risiken aus Umweltfaktoren im Rahmen ihrer breitangelegten ESG-Kampagnen, insbesondere aus dem Klimawandel. „Social“-Faktoren sollen erst in Folgejahren zusätzlich stärker in den Fokus europäischer Regulatoren treten. Der Green-Deal der EU [vii]statuiert, dass Unternehmen, die "grüne Angaben" machen, diese durch eine Standardmethodik untermauern sollten, um deren Auswirkungen auf die Umwelt zu bewerten. Der EU-Aktionsplan für die Kreislaufwirtschaft 2020[viii] sieht vor, dass Unternehmen ihre Umweltaussagen anhand von Produkt- und Organisationsverfahren für den Umweltfußabdruck untermauern.

Angaben zur Umweltleistung von Unternehmen und Produkten in der gesamten EU sollten demnach zuverlässig, vergleichbar und nachprüfbar werden. Zuverlässige Umweltinformationen würden es Marktteilnehmern –Verbrauchern, Unternehmen und Investoren – ermöglichen, grünere Entscheidungen zu treffen und Greenwashing zu vermeiden. Eine neue EU-Taxonomie[ix] regelt nun erstmals unter anderem den Unterschied zwischen „hellgrünen“ und „dunkelgrünen“ Anlagen[x]. Weltweit gibt es allerdings keine einheitlichen Bezeichnungsstandards oder Labels, insofern ist der Vorstoß der EU durchaus zu begrüßen.

Social (S) − gesellschafts- und arbeitnehmerfreundlich: Apple Inc.-Aktien sind in zahlreichen globalen nachhaltigen Tech-Fonds vertreten, trotz Kritik um Zuliefererländer mit bedenklicher Menschenrechtssituation und geringen Arbeitsschutzstandards. Wie menschlich und redlich sind Arbeitsbedingungen in Minen, Lagern, Fertigung oder Zulieferung und entlang der gesamten Lieferkette? Welchen Anteil der Zulieferungen kann Apple selbsttätig zurückverfolgen, und welcher Zuliefereranteil entfällt auf welche Firmen in welchen Jurisdiktionen/Regionen? Ist Apple überhaupt gewillt, die Einhaltung des eigenen Code of Conduct zu überwachen und entsprechende Maßnahmen einzuleiten, wenn es Auffälligkeiten oder Warnungen aus der Supply Chain, der Lieferkette, gibt? Ratinganbieter wie Sustainalytics, Bloomberg ESG-Measure oder MSCI klammern weitestgehend die Lieferketten-Drittanbieterproblematik in ihrer Bewertung aus und fokussieren sich derzeit noch auf Emissionen und den unmittelbaren Unternehmensbeitrag zur Klimaerwärmung. Das springt unserer Meinung deutlich zu kurz.

Das deutsche Lieferkettensorgfaltsgesetz (2021) sollte in seiner Ursprungsfassung sämtliche Lieferkettenglieder durchleuchten und beschränkte sich in seiner final beschlossenen Fassung schließlich doch nur auf unmittelbare Zulieferer. Das folgt im weiteren Verständnis damit den internationalen Standards wie FCPA und UKBA. Der Gedanke dahinter: Jeder ist Teil einer Lieferkette und wenn jeder sich um seine unmittelbaren Lieferanten kümmert, ist die komplette Kette abgedeckt. Somit ist die mehrfache Sub-Auslagerung im Ausland nicht direkt im Anwendungsbereich – Konfliktmaterialen wie im Bereich des Güterhandels sind natürlich davon ausgenommen und entsprechend zu berücksichtigen. Ob das Gesetz mit demnächst zunehmender EU-Regulierung im Sinne des „Social“-Faktors nochmal eine Reform erfährt, wird zu beobachten sein.

Governance (G) − Unternehmensführung: „Good Governance“, also gute, redliche Unternehmensführung, reicht darüber hinaus, nur potenzielle Risiken aus Verstößen zu managen, das Mindestmaß an regulatorischen Vorgaben zu erfüllen und dabei möglichst konservativ auf altbewährte Verfahren zu setzen. Stattdessen spiegelt Governance die Ethik des individuellen Unternehmens wider und sollte die gelebte Kultur mit „tone from the top“ zukunftsweisend vorgeben. Negativbeispiele für „tone from the top“ lieferten die VW-Abgas-(Dieselgate) oder Betriebsratsaffäre ebenso wie der Fall Wirecard inklusive darauffolgender Prüfungsmisere – auch sie galten als „nachhaltige Investments“ und scheiterten an desaströsem Management, skandalös flankiert von grober Pflichtverletzung im Amt und Insidergeschäften durch Amtsträger seitens der nationalen Aufsicht.

Das Spannungsfeld der Korruption

Wenn die ESG-Ethik schon bei DAX-Unternehmen und deutschen Aufsichtsbehörden Fragen aufwirft, weil zu schwammig und wenn Greenwashing-Vorwürfe Dax-Konzerne betreffen, wie zum Beispiel in Fällen von DWS und VW, darf man die Frage stellen, wie sich das Thema international entlang der globalen Lieferketten verhält, insbesondere in Ländern mit höherem Korruptionsranking laut Transparency International.

Korruption − in all ihren Ausprägungen − stellt eine der größten Herausforderungen der ESG-Compliance dar und ein wahrlich materielles Problem für Investoren, insbesondere in Krisenzeiten. Sie kommt in mannigfaltiger Form daher, als Amtsträgerbestechung, Vorteilsnahme oder deren Gewährung, Untreue, Vetternwirtschaft, und schließlich in Gestalt von leichtfertig handelnden Beamten und laschen oder gänzlich fehlenden Kontrollstrukturen. Letztere bereiten unlauteren Geschäften und illegalen privaten Absprachen erst den Weg, indem sie unabhängige Prüfungen, nachprüfbare Dokumentation und staatliche Instanzen vorsätzlich unterminieren oder Verstöße sowie deren Konsequenzen billigend in Kauf nehmen. Im äußersten Fall handelt es sich um systematische Regierungsbeamtenkorruption, die ganze Jurisdiktionen in Verruf bringt. Unzureichende staatliche, institutionelle Integrität mündet dabei nicht nur in geschäftlichem wie auch öffentlichem Vertrauensverlust, sondern schlägt sich nieder in Form von drastischer Umweltzerstörung, illegalem Wildtierhandel, Geldwäsche, Terrorfinanzierung − sogar moderner Sklaverei, Kinderarbeit und Menschenhandel.

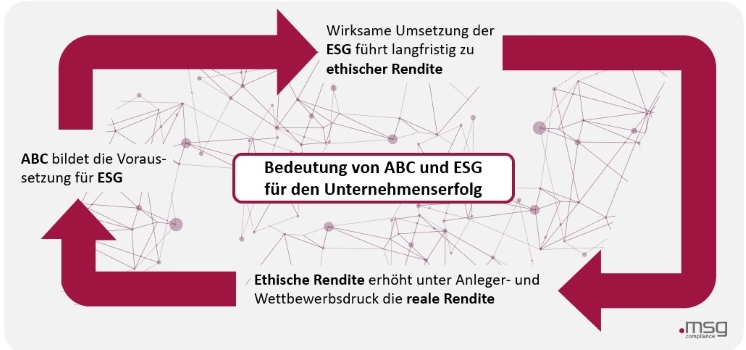

Korruption ist geeignet alle Pfeiler des ESG zu untergraben. Daher braucht es für eine wirksame ESG-Umsetzung entlang der Lieferkette und insbesondere im Bereich der Supply-Chain-Compliance eine effektive Strategie zur Bekämpfung von Korruption und Bestechung (Anti-Bribery & Corruption). Dies gilt grundsätzlich und verstärkt sich im internationalen Umfeld, insbesondere bei Ländern mit hohem strukturellen staatlichen und privatwirtschaftlichen Korruptionsrisiko.

Korruption hat viele Gesichter

Korruption ist sehr vielfältig, nicht immer ist Geld involviert. Sie folgt nicht gleichen Mustern, was die Entdeckung umso schwerer macht.

- Bares ist Wahres: Direkte Barzahlungen waren und sind noch immer bewährt und schwer aufzuspüren

- Bewirtung, Reisen und Unterhaltung (zum Beispiel Lustreisen von Betriebsräten)

- Geschenke und Zuwendungen: oft unerkannt oder als Bagatelle abgetan, auch nicht-monetäre

- Gefälligkeiten für Familie oder Freunde (zum Beispiel das Praktikum für die Nichte)

- Zusicherung von Privilegien, Kontakten (Sondergenehmigung, Herstellung von Geschäftskontakten)

- “Media Bribe”: gegenseitige Gefälligkeiten zwischen Medien-/Pressevertretern und Politikern im Wahlkampf (zum Beispiel positive Medienberichterstattung im Austausch für politisch induzierte Marktmacht unter Wettbewerbsverzerrung der Nachrichten- oder Zeitungsbranche)

- Schweigegeld: für die Unterlassung von Meldungen, Anzeigen, Veröffentlichungen

- Schmiergeld-/Beschleunigungs- oder Erleichterungszahlungen (sogenannte „Facilitation Payments”)

- (Versteckte) Bestechung in Form von Wohltätigkeitsspenden, auch für Dritte (Charity, NGOs)

- (Versteckte) Bestechung in Form von politischen Spenden, auch für Dritte

- Bestechung in Form von Provisionszahlungen

- Vergünstigungen und marktfremde Konditionen (Kredite, Immobilien, Luxusgüter, Freizeitaktivitäten etc.)

- Amtsträgerbestechung (in Verbindung mit unter anderem Ausschreibungsbetrug, Bewilligung, Zugang zu Leistungen)

- Unterschlagung von Staats- oder Firmeneigentum

- Unterlassung von Prüfungs-/Aufzeichnungs-/Meldepflichten

- Beschaffung fiktiver Dienstleistungen bei Mantelgesellschaften (Briefkastenfirmen, auch offshore)

Statistik

Das heutige Ausmaß wird auf 1,75 Billionen US-Dollar [xi] an jährlich gezahlten Korruptionsgeldern geschätzt und der hierdurch entstandene Schaden auf 2,6 Billionen US-Dollar (5% des weltweiten BIP).

In der Gesundheitsbranche tötet Korruption 140.000 Kinder jährlich.

Bis zu 25% der Mittel öffentlicher Hand gehen jährlich wegen Korruption verloren.

Regierungen zahlen jährlich 7,5 Billionen US-Dollar für die weltweite Gesundheitsversorgung, jedoch sorgt Korruption dafür, dass 500 Milliarden US-Dollar (7%) verloren gehen. Schätzungen der Weltgesundheitsorganisation (WHO) zufolge würden schon 370 Milliarden US-Dollar genügen, um jedem Menschen auf der Welt den Zugang zum Gesundheitswesen zu gewährleisten. [xii]

Weltbank und Weltwirtschaftsforum schätzen, dass Korruption die Geschäftskosten weltweit um 10% erhöht. Gemäß Principles for Responsible Investment (PRI) und Transparency International erhöht Korruption die Auftragskosten in Entwicklungsländern um gut 25%.

Der UN-Bericht zu Korruption und Covid-Pandemie im Rahmen des G20-Gipfels in Riad warnte vor anhaltender großer Gefährdung der Eindämmungsbemühungen durch Korruption und führt aus: „It is generally accepted that corruption thrives in times of crisis due to the conducive environments that are fed by disorder and confusion.[…] International bodies and institutions, including, the International Monetary Fund (IMF), the Organisation for Economic Co-operation and Development (OECD), the World Economic Forum (WEF), the World Health Organization (WHO), the World Bank, the Council of Europe’s Group of States against Corruption (GRECO), the European Ombudsman, as well as the United Nations Office on Drugs and Crime (UNODC) called for countries to strive towards increased global vigilance and the integration of anti-corruption programming.” [xiii]

Ein Lösungsansatz: Geschäftspartner-Due-Diligence & Anti-Bribery & Corruption (ABC)

- “Good Governance” ist wichtig für Investitionen in allen Branchen und Märkten. Vorgelebte Kultur und robuste klare, getrennte Rollen und Verantwortlichkeiten, ein Kontrolldesign mit adäquaten IT-Tools, aktuellen Policies & Procedures [xiv] sowie auf das Unternehmen abgestimmte Trainings helfen, die Sensibilität für verdächtiges Verhalten in Organisationen zu erhöhen.

- Wichtig ist das Einzelrating vor der Aggregation zum Gesamtrating in einer Fonds-/Portfoliobewertung. Jeder Dienstleister trägt zum Gesamtranking des Instituts bei. Das Rating kann diverse Datenquellen und Risikobewertungen beinhalten und diese gewichtet zu einem Score-Wert verdichten.

- ESG-Faktoren und der adäquate Umgang mit daraus resultierenden Risiken müssen in Geschäftsstrategie, Governance und Risikomanagement eingebunden werden. Hierfür nennt die EBA erstmals einheitliche allgemeine Definitionen von ESG-Risiken (EU-Taxonomie-Verordnung) und identifiziert Bewertungsmethoden für ein effektives Risikomanagement.[xv]

- Gerade in Ländern und Branchen mit bekannten Korruptionsproblemen ist eine ABC-Prävention eine initiale Voraussetzung für die Wirksamkeit von ESG-Anforderungen.

- Fokussierung auf gelebte Kultur und Ethik des Unternehmens sowie auf die unternehmensindividuelle Risikoexposition all seiner Organe, Mitarbeiter und Dritter statt auf aufsichtsrechtliche Mindestvorgaben zur Vermeidung von Bußgeldern und anderen Sanktionen: Ganzheitliche Risikosteuerung statt ausschließlicher juristischer Compliance-Risikosteuerung!

- Implementierung von Hinweisgebersystemen, die Anonymität gewährleisten. Die Mehrheit der Hinweise geht auf interne und externe Hinweisgeber/Whistleblower zurück.[xvi]

- Die Maxime lautet:

Warnhinweise & Red Flags

Neben Hinweisgebersystemen können auffälliges Verhalten der Gegenpartei selbst oder mit ihr verbundene Transaktionen Hinweise auf Korruption liefern. Know-Your-Customer/Counterparty (KYC/KYX)- und Transaktionsmonitoring-Systeme sollten daher regelmäßig und anlassbezogen auf Indikatoren, sogenannte „Red Flags”, hinsichtlich Anti-Bribery & Corruption überprüft, neu parametrisiert oder nachjustiert werden. Auch müssen Beziehungsgeflechte zwischen Firmen und Handelnden unter die Lupe genommen werden.

- Gegenpartei erhält überproportionale Provisionen („fees-on-the-side“)

- Unplausible Zahlungen für Erfolgshonorare (Zweck, Summe, Ort, Auftraggeber, Begünstigter etc.)

- Erhalt unplausibler Preisnachlässe (abweichend von Marktkonditionen)

- Erbringung von angeblichen „Beraterdienstleistungen“, um fiktive Zahlungen zu legitimieren (dazu vage Beschreibung der erbrachten oder zu erbringenden Dienstleistung), Geschäftsintransparenz

- Unplausibler Branchenzusammenhang zwischen Auftraggeber und Begünstigtem

- Gegenpartei steht in geschäftlicher oder enger, familiärer Verbindung zu ausländischen Beamten beziehungsweise einem Foreign Public Officer (FPO) oder gar einer politisch exponierten Person (PEP) oder deren nahestehende Personen, sogenannte „Relatives & Close Associates (RCAs)“

- Immobilienkauf mit ungewöhnlicher oder fehlender Finanzierung

- Überhöhte Rechnungen (gegebenenfalls mit Einbehalt des Differenzbetrags)

- Zahlungen für fiktive Dienstleistungen an Mantelgesellschaften

- Anfrage für Transaktionen zu Offshore-Banken

- und viele andere mehr

Fazit

Gegen Abgeordnete des deutschen Bundestags hatte es im letzten Jahr mehrmals Vorwürfe wegen Korruption und Amtsmissbrauchs gegeben. Einige Unions-Politiker sollen in Vermittlungstätigkeiten verstrickt sein und bei Geschäften mit medizinischen Schutzmasken hohe Provisionen kassiert haben. Darüber hinaus gibt es eine komplexe Affäre um mutmaßliche Bestechungsgelder aus Aserbaidschan. Auch der neuliche 2,4 Millionen Euro Schmiergeldverdacht bei BMW (2,7 Millionen Euro Schaden) um einen ehemaligen leitenden Angestellten wegen Untreue und gewerbsmäßiger Bestechlichkeit durch eine Beratungsfirma zeugt von Aktualität, Ausmaß und Drastik der Bestechlichkeit in Deutschland − im öffentlichen und privaten Wirtschaftssektor. Der Europarat erklärte hierzu, dass Empfehlungen aus seinem Evaluierungsbericht 2014 zur Vermeidung von Bestechung und Interessenkonflikten laut Zwischenberichten 2017 und 2019 größtenteils nicht umgesetzt worden seien. Insgesamt waren Bemühungen in Deutschland als „nicht befriedigend“ bewertet worden. Ob das geplante Lobbyregister des Bundestages für den oft bemängelten intransparenten Umgang von Lobbyisten mit Politikern in diesem Zuge Abhilfe bei Interessenkonflikten schaffen wird, bleibt abzuwarten.

[i] https://www.unglobalcompact.org/what-is-gc/our-work/environment

[ii] Quelle Reuters

[iii] GSIA | (gsi-alliance.org)

[iv] www.bloomberg.com/professional/blog/esg-assets-may-hit-53-trillion-by-2025-a-third-of-global-aum/

[v] Abkürzung für Floating Point Operations Per Second, die Anzahl der Gleitkommaoperationen, die eine Recheneinheit (Prozessor oder gesamtes Rechnersystem) pro Sekunde ausführen kann

[vi] Vgl. EBA-Report zu Management und Beaufsichtigung von ESG-Risiken für Kreditinstitute und Investmentfirmen vom 23.06.21 sowie Sustainable Finance Disclosure Regulation (SDFR) – deutsch: Offenlegungsverordnung in Bezug auf ESG-Transparenz, u.a. Fonds-Kategorisierung hellgrün/dunkelgrün Artikel 8 + 9 und EU-Taxonomie-Verordnung 2020/852

[viii] https://ec.europa.eu/environment/topics/circular-economy/first-circular-economy-action-plan_en

[ix] EU-Taxonomie gemäß EU-Taxonomie-Verordnung 2020/852, verankert im EU-Aktionsplan „Sustainable Finance“, der Kapital vermehrt in ökologisch nachhaltige Aktivitäten allokieren soll.

[x] Sustainable Finance Disclosure Regulation (SDFR) – deutsch: Offenlegungsverordnung in Bezug auf ESG-Transparenz, u.a. Fonds-Kategorisierung hellgrün/dunkelgrün Artikel 8 + 9

[xi] http://transparency.org.uk/corruption-statistics

[xii] http://transparency.org.uk/corruption-statistics#_edn1

[xiii] https://www.unodc.org/documents/corruption/COVID-19/G20_Compendium_COVID-19.pdf

[xiv] „Policies & Procedures”-Rahmenwerke für ABC, Fraud, Code of Conduct, Unternehmensethik, Interessenkonflikte

[xv] Der EBA-Bericht zu Management und Beaufsichtigung von ESG-Risiken für Kreditinstitute und Investmentfirmen enthält umfassende Empfehlungen wie ESG-Faktoren und ESG-Risiken, insbesondere in Verbindung mit Gegenparteien, die in die regulatorischen und aufsichtsrechtlichen Rahmenwerke für Institute und Investmentfirmen zu integrieren sind. Der Bericht betont dabei die Wichtigkeit einer holistischen, zukunftsweisenden Perspektive und proaktiven Vorgehensweise bei Banken und Aufsicht. Beginnend mit Auswirkungen der ESG-Faktoren und deren Implikationen auf finanzielle Risiken werden Bewertungsmethoden für robuste Geschäftsmodelle, Risikoüberwachungsindikatoren und ein effektives ESG-Risikomanagement erläutert sowie verbleibende Datengaps und methodische Herausforderungen identifiziert.

[xvi] Vgl. EU-Whistleblower-Richtlinie

Clankriminalität ist derzeit eines der sowohl polizeilich als auch gesellschaftlich brisantesten Themen in Deutschland. Spektakuläre Kriminalfälle, Gewalt im öffentlichen Raum, Thematisierung in TV-Serien, der vermeintliche Autoritätsverlust des Staates durch fehlendes, mangelndes oder halbherziges Eingreifen, Parallelstrukturen und Integrationsdebatte, eine Diskussion, ob der Begriff des Clans nicht schon diskriminiere, ethnisiere oder stigmatisiere – all das zeigt einerseits die Notwendigkeit der stärkeren Bekämpfung, aber andererseits auch die Problematik auf, die diesem Teil der Organisierten Kriminalität (OK) innewohnt.

Der Begriff der Clankriminalität

Man geht bei dem Begriff „Clan“ von familienähnlichen Strukturen aus, die allerdings in der Realität über die Verwandtschaftsverhältnisse hinaus aufgebrochen werden, z. B. im Zuge der Migration, der ethnischen Zugehörigkeit oder des wirtschaftlichen Nutzens.[1] Hierin liegt die Brisanz des Begriffs und die damit einhergehende Rassismuskritik, die allzu gerne von den Tätern aufgegriffen und zu einer Täter-Opfer-Umkehr genutzt wird. Führend ist die Assoziation im Hinblick auf Clanstrukturen aus dem arabischen Kulturkreis. Dies ist unserer Meinung schon deswegen irreführend, da es kaum strukturelle Unterschiede zwischen italienischen Mafia-Clans, russischen, polnischen oder eben arabischstämmigen Clans gibt. Um den öffentlichen Diskurs zu führen, aber auch für entsprechende Ermittlungs-, Bekämpfungs- und Präventionskonzepte bedarf es eines umschreibenden Begriffs.[2] Dieser wurde mit dem „Clan“ gefunden und bedeutet nicht etwa ein Racial Profiling.

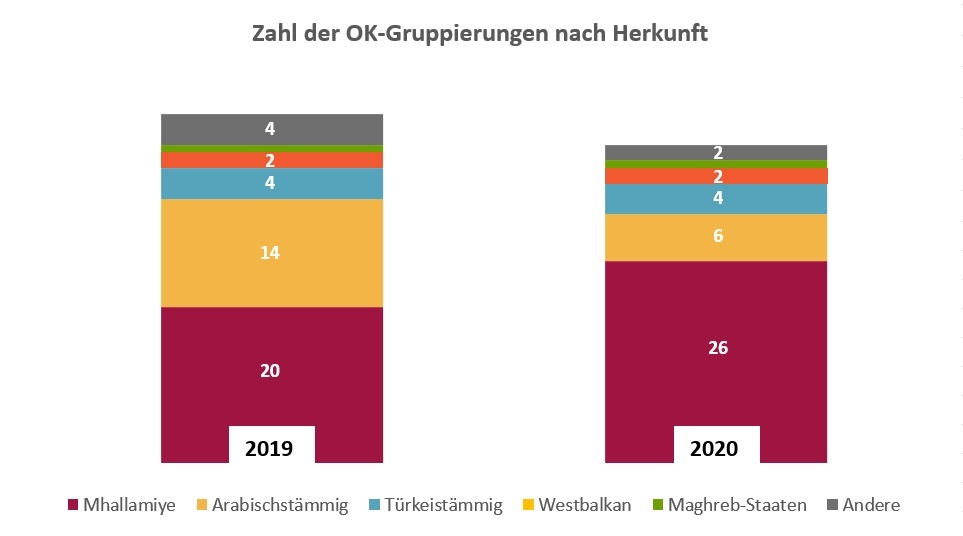

Abbildung: Verteilung der Clankriminalität innerhalb der OK-Gruppierungen nach Herkunft nach dem Bundeslagebild zur Organisierten Kriminalität des Bundeskriminalamts (BKA)

Die Mhallamiye werden in Deutschland auch als „libanesische Kurden“ bezeichnet. Von den im BKA-Bericht erwähnten 41 Clankriminalitäts-Gruppierungen sind 26 diesen zuzuordnen. Damit ist ihr Anteil an der Gesamtzahl der Clankriminalitäts-Gruppierungen im Vergleich zum vorhergehenden Jahr von 44,4 auf 63,4 Prozent gestiegen, während der Anteil der arabischstämmigen Clankriminalitäts-Gruppierungen von 31,1 auf 14,6 Prozent deutlich zurückgegangen ist.

Deutschlandweit gibt es rund 15.000 Mhallamiye-Kurden. Die mit ca. 8.000 Angehörigen größte Gemeinde der Mhallamiye in Europa besteht in Berlin. Die zweitgrößte Mhallamiye-Community in Deutschland besteht in Bremen (ca. 2.500 Menschen) gefolgt von Essen/Ruhr (ca. 2.000 Menschen).[3] Die Anzahl der Clanmitglieder ist nur geschätzt, da unterschiedliche Staatsangehörigkeiten und unterschiedliche Schreibweisen der Nachnamen eine genaue Zuordnung nicht zulassen.

Kriminelle Clans, die es zu überregionaler Bekanntheit gebracht haben, sind neben der zu den Mhallamiye zählenden Remmo-Familie, diese zählen rund 500 Angehörige[4], auch der palästinensischstämmige Abou-Chaker-Clan (ebenfalls aus Berlin), der Schätzungen zufolge aus 200-300 Mitgliedern besteht[5]. Der auch den Mhallamiye zugerechnete Miri-Clan besteht aus schätzungsweise 2.600 Personen allein in Bremen und insgesamt 8.000 Personen bundesweit. Gegen rund die Hälfte von ihnen hat die Polizei bereits ermittelt. Die ebenfalls zu den Mhallamiye gehörende Al-Zein-Großfamilie aus Berlin − bundesweit aus rund 5.000 Mitgliedern[1]bestehend − sowie der den osteuropäischen Roma zuzurechnende Goman-Clan aus Leverkusen sind aufgrund zahlreicher Schlagzeilen bekannt. [6]

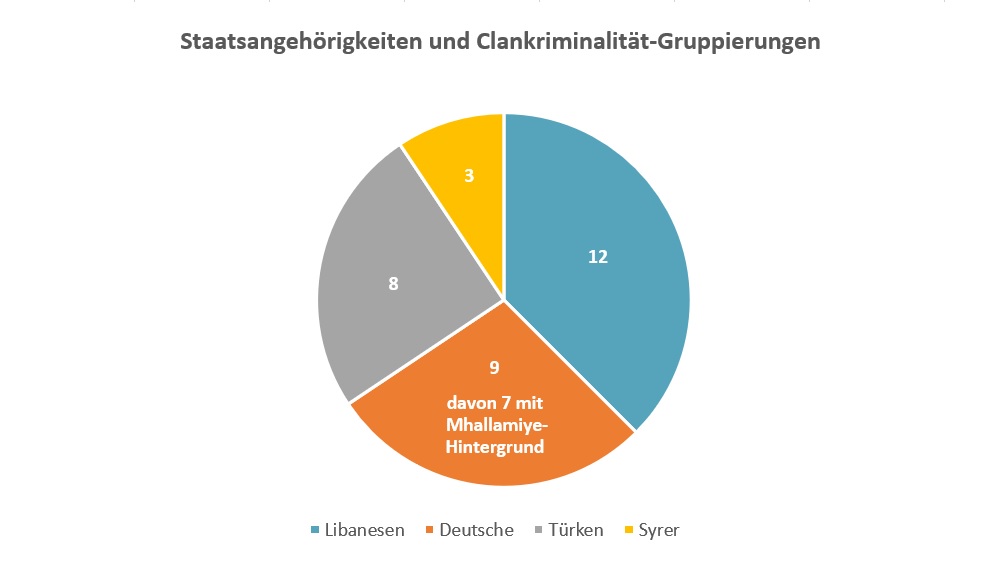

Abbildung: Dominierende Staatsangehörigkeiten von Entscheidungsträgern innerhalb der Gruppierungen der Clankriminalität

Statistiken zur Clankriminalität

Seit 2002 ist das Phänomen der Clankriminalität in der Kriminalistik beschrieben. Zu den kriminellen Delikten in Verbindung mit Clankriminalität gehören neben der organisierten Eigentumskriminalität, Drogen- und Waffenhandel, Menschenhandel und (Zwangs-) Prostitution auch schwere Gewaltdelikte sowie Geldwäsche. Bei den eher arabischstämmigen Clans ist hier insbesondere das sogenannte Hawala-Banking zu nennen. Nach Schätzungen des Bundesfinanzministeriums werden durch Hawala-Banking bis zu 200 Milliarden USD jährlich bewegt, den Anteil der Organisierten Kriminalität kann man nur erahnen. [7]

Seit 2018 wird Clankriminalität als Teil der Organisierten Kriminalität statistisch erfasst. So kann man auf Länderebene, z. B. in Nordrhein-Westfalen und Niedersachen, das Landeslagebild zur Clankriminalität nachschlagen oder das Bundeslagebild des BKA zur Organisierten Kriminalität heranziehen, in der die Clankriminalität als eigene Unterkategorie erfasst wird.

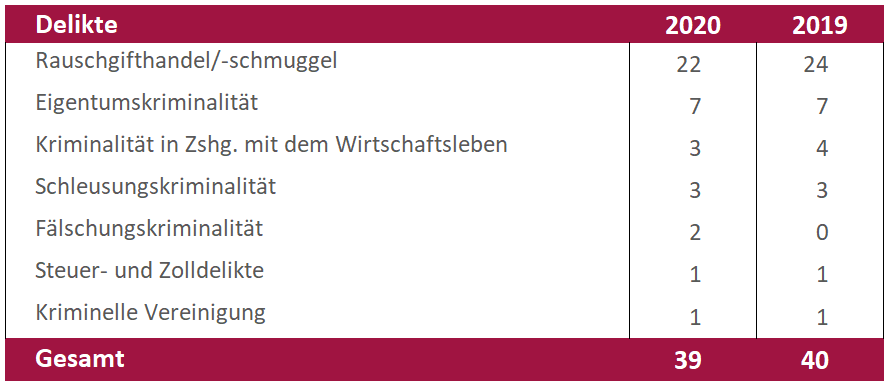

Tabelle: Die häufigsten Delikte der OK-Gruppierungen im Zusammenhang mit Clankriminalität[8]

Wichtig ist darauf hinzuweisen, dass durch Clans ausgeübte Straftaten aus den Bereichen der Allgemeinkriminalität, Verstöße gegen das Ordnungswidrigkeitengesetz und Rohheitsdelikte (wie Raub, Körperverletzung) nicht in den Bundeslagebericht eingeflossen sind.

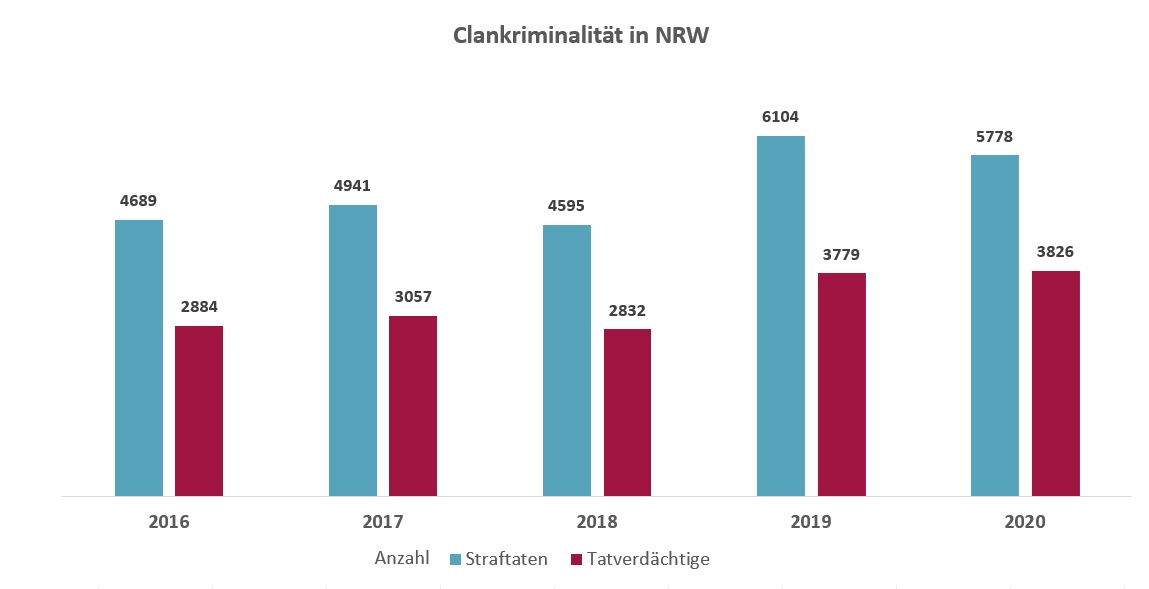

Diese Form der Berichterstattung zeigt ein vermeintliches Absinken der Kriminalität. Vermeintlich, weil diese Zahlen nur das sogenannte Hellfeld darstellen und die Formen der Organisierten Kriminalität, ebenso die der Wirtschaftskriminalität, in der Regel nicht durch Strafanzeigen bekannt werden, sondern zur sogenannten Kontrollkriminalität gehören. Diese müssen folglich stärker eigeninitiativ ermittelt werden. Experten gehen daher davon aus, dass die Zahlen in den Lagebildern von LKA und BKA von starker Untererfassung geprägt sind.[9] Die Gefahr, die sich hieraus ergibt, ist eine Entkoppelung der gesellschaftlichen Wahrnehmung, die bis zu Clan-dominierten No-Go-Areas reicht und die im Gegensatz zu dieser Form der Kriminalstatistiken steht. Weiter lässt sich annehmen, dass eine Ausdünnung spezialisierter OK-Dienststellen, ausreichender Personalausstattung sowohl bei den Strafverfolgungsbehörden wie auch bei der Justiz sich argumentativ der Statistiken bedient. Die Zahlen selbst stehen jedenfalls im Gegensatz zu den Feststellungen des Europol-Berichts zum Serious and Organized Crime Threat Assessment (SOCTA), der sich mit einem Zitat von Catherine De Bolle, Executive Director Europol, sehr gut zusammenfassen lässt: „I am concerned by the impact of serious and organised crime on the daily lives of Europeans, the growth of our economy, and the strength and resilience of our state institutions. I am also concerned by the potential of these phenomena to undermine the rule of law.”[10] Doch auch die methodisch anders gelagerten LKA-Berichte, die auch die Rohheitsdelikte mit einfließen lassen, zeigen sowohl in der Anzahl der Straftaten als auch der Tatverdächtigen keine eindeutige Entwicklung oder Trend, wie das nachfolgende Beispiel aus NRW zeigt:

Abbildung: Entwicklung der Clankriminalität in NRW von 2016-2020

Die Wertung der Entwicklung aus dem NRW-Lagebild 2020: „Die Zahl der Clanverfahren befindet sich mit 20% aller OK-Verfahren auf einem gleichbleibend hohen Niveau“.[11] Der Lagebericht kommt aber zu einem selten wahrgenommen, positiven Schluss, dass die Ergebnisse vermögensabschöpfender Maßnahmen sich im Berichtsjahr verdoppelt haben.

Dies kann als positives Signal gewertet werden, da die dafür notwendigen Maßnahmen 2017 eingeführt wurden und nun zunehmend Früchte zu tragen scheinen. Die in der Strafprozessordnung geregelte Vermögensabschöpfung wurde im Juni 2017 grundlegend novelliert. Seitdem können Gerichte und Staatsanwaltschaften leichter Vermögen unklarer Herkunft einziehen – und zwar auch ohne eine konkrete Straftat nachweisen zu müssen. Dieser Quasibeweislastumkehr wird eine große Bedeutung für die Bekämpfung der Organisierten Kriminalität beigemessen.[12] Mit dieser Reform kam der deutsche Gesetzgeber seiner Pflicht nach, die EU-Richtlinie über die Sicherstellung und Einziehung von Tatwerkzeugen und Erträgen aus Straftaten in der Europäischen Union umzusetzen (EU-Richtlinie 2014/42/EU vom 3. April 2014).

Die eingeführte Beweislastumkehr bei der Vermögensabschöpfung hat dazu geführt, dass Staatsanwaltschaften dieses Instrument nun tatsächlich stärker nutzen. 2018 hatte die Justiz in Schleswig-Holstein die Abschöpfung von Vermögen im Wert von rund 18 Millionen Euro angeordnet. Davon wurden 14,5 Millionen zugunsten der Opfer eingezogen und 3,4 Millionen fielen an den Staat. 2017 waren es lediglich 2,26 Millionen Euro zugunsten der Opfer und weniger als eine Million Euro für den Staat.

In anderen Ländern gab es ähnliche Entwicklungen. Das ergaben Anfragen der dpa bei den Ministerien. So habe auch die hessische Justiz 2018 deutlich mehr Vermögenswerte aus Straftaten eingezogen, die Summe belief sich auf rund 7,8 Millionen Euro, im Jahr zuvor waren es knapp 4,3 Millionen Euro. In Rheinland-Pfalz haben die Gerichte im vergangenen Jahr angeordnet, Vermögensgegenstände im Wert von 13,01 Millionen Euro einzuziehen, 2017 waren es 2,12 Millionen Euro.[13]

In Italien gibt es die Beweislastumkehr der Vermögensabschöpfung seit mehr als 20 Jahren. Nicht ohne Grund gilt Italien als Vorbild für die Bekämpfung der Organisierten Kriminalität. Man schätzt, dass seit der Einführung mehr als 17.000 Immobilien, Ländereien, Unternehmen beschlagnahmt wurden. Der Schaden für die Mafia geht längst in die zweistelligen Milliardensummen.[14] Alleine in 2019 wurden in Italien über 800 Millionen Euro abgeschöpft und an gemeinnützige Organisationen verteilt.[15]

Bei der Bemessung des wirtschaftlichen Schadens durch Clankriminalität besteht ebenfalls kein Einvernehmen zwischen den einzelnen Lagebildern und den europäischen, internationalen Statistiken. In Deutschland sind vor allem die Bundesländer Berlin, Nordrhein-Westfalen, Niedersachsen und Bremen vorrangig von Clankriminalität betroffen. Laut dem BKA-Bericht sind mehr als die Hälfte aller OK-Ermittlungen in diesen Bundesländern geführt worden.

Folgedelikt Geldwäsche

Letztendlich ist aber allen Delikten gemein, dass im Anschluss die Herkunft des erwirtschafteten Vermögens verschleiert werden soll. Hier kommt der Straftatbestand der Geldwäsche ins Spiel. Kriminelle Clanmitglieder schleusen ihre illegalen Einnahmen in den Wirtschaftskreislauf, „waschen“ sie, um ihre kriminelle Herkunft zu verschleiern und sie dem Zugriff der Strafverfolgungsbehörden zu entziehen.

Experten zufolge ist Deutschland ein Paradies für Geldwäscher. Laut einer Dunkelfeldstudie der Universität Halle-Wittenberg werden in Deutschland pro Jahr rund 100 Milliarden Euro gewaschen.[16] Das funktioniert in Deutschland gerade deshalb so gut, weil es keine Obergrenze für Bargeldzahlungen gibt. Unabhängig vom Preis darf alles – sogar Luxusimmobilien – in bar bezahlt werden. Ab einer Höhe von 10.000 Euro muss sich der Käufer lediglich ausweisen. Italien und Frankreich haben eine Obergrenze von 1.000 Euro für Bargeldzahlungen. Auch Spanien mit 2.500 Euro und Griechenland mit nur 500 Euro haben eine Obergrenze. Aus diesen Gründen investieren internationale Geldwäscher gezielt am Standort Deutschland in Luxusgüter und Immobilien. Nach einem anschließenden Weiterverkauf waschen sie ihr „schmutziges“ Geld wieder rein. So gelangen über Deutschland illegal erwirtschaftete Gelder wieder in der Wirtschaftskreislauf zurück.

Hier kommen die Wahrnehmungen und der gesellschaftliche Diskurs zur Clankriminalität zum Tragen:

- Einkommens- und Verhaltensfragen: Wie können sich junge Männer Luxuswagen leisten und damit ungeniert die Straßenverkehrsordnung gefährden? Ebenfalls kann man den Gangster-Lifestyle als attraktives Gegenmodell zum legalen Einkommenserwerb als eine Verhaltensfrage erkennen. Ob in der Musik oder im Film oder an den Treffpunkten von Jugendlichen im und mit dem entsprechenden Milieu ist dies zu beobachten.

- Dominierende Stadtbilder: Shishabars, Wettbüros, Spielhallen, Barber-Shops, Nagelstudios, Tattoostudios, Box- und Kampfsportclubs – oft (teil)legale Geschäftsfelder der Clankriminalität für die Absatzgenerierung der illegalen Aktivitäten, aber insbesondere für die Geldwäsche. Gleiches gilt in zunehmenden Maßen für besondere Formen der Immobilienentwicklung und Immobilieninvestments, bei denen die Verschleierung inkriminierter Gelder im Vordergrund steht.

- No-Go-Areas: Das Aggression- und Einschüchterungspotential der Clans und die daraus resultierende fehlend wahrgenommene Polizeipräsenz im Zusammenhang mit den durch Clans betriebenen Parallelgesellschaften führen zu einem nach deutschen Gesetzen rechtsfreien Raum, den sogenannten No-Go-Areas.

Ausblick

Aktuell hat die Problematik der Clankriminalität eine Aufnahme in den Koalitionsvertrag der drei neuen Regierungsparteien in Deutschland gefunden.[17] Nunmehr gilt es laut BKA, die kriminellen Strukturen durch ein ganzes Bündel von unterschiedlichen Ansätzen schrittweise aufzubrechen, wobei der Schwerpunkt nicht nur auf harten Sanktionen, sondern auch auf geduldiger Sozialarbeit liegen sollte.

Wichtig ist, neben der weiteren Intensivierung vermögensabschöpfender Maßnahmen die personelle Aufstockung der Strafverfolgungsbehörden und der Justiz sowie die länderübergreifende Zusammenarbeit zu verbessern und die FIU auch digital mit den Landeskriminalämtern zu vernetzen.

Die Umgestaltung des § 261 StGB im Zusammenhang mit dem Geldwäschegesetz wird zudem dazu führen, dass die Verschleierung inkriminierter Gelder zunehmend schwieriger wird und es dadurch erhöhte Verdachtsmomente und Ansätze für die Strafverfolgungsbehörden geben wird. In diesem Zusammenhang sind auch die Bestrebungen in der Regulierung der Kryptowährungen positiv zu werten, da Europol zu Recht auf die Serviceorientierung der „Criminal Entrepreneurs“ im Allgemeinen und die der "Virtual Asset Service Provider (VASP)" im Speziellen hinweist.

Zusammenfassend lässt sich darstellen, dass der Geldwäschebekämpfung im Kampf gegen die Clankriminalität eine wichtige Bedeutung zukommt, die mit spezifischen Mustern – ähnlich wie bei den italienischen Mafia-Familien – auch die Herausforderungen der libanesischen, arabischen und türkischstämmigen Clans meistern kann.

[1] Zur Vertiefung des Clanbegriffs in der Kriminalistik sei auf das Begriffsverständnis der Landesrahmenkonzeption des LKA Niedersachsen [Landeskriminalamt Niedersachsen (2019), Lagebild Clankriminalität – Kriminelle Clanstrukturen in Niedersachsen, S.5] sowie auf das Bundeslagebild OK des BKA [Bundeskriminalamt (2019), Bundeslagebild Organisierte Kriminalität, S. 30] verwiesen.

[2] Vgl. Konrad-Adenauer-Stiftung, Nr. 434, Clankriminalität als Gefahr für die Innere Sicherheit (I), April 2021, S. 5

[3] Vgl. www.mi.niedersachsen.de/aktuelles/presse_informationen/clan-kriminalitaet-sogenannter-mhallamiye-kurden-115576.html

[4] Vgl. www.praxistipps.focus.de/clans-in-deutschland-von-abou-chaker-ueber-miri-bis-remmo_116032

[5] Vgl. www.sueddeutsche.de/panorama/verhaftung-clanchef-abou-chaker-clan-1.4289117

[6] Vgl. R. Ghadban, Arabische Clans-Die unterschätze Gefahr, 2020, S. 162.

[8] Vgl. Bundeslagebericht Organisierte Kriminalität 2020

[9] Vgl. Bannenberg, B. (2020), Wer sucht der findet … Fehlende OK-Ermittlungen; in: KriPoZ 4/2020, S. 206

[10] Vgl. European Union (2021), Serious and Organised Crime Threat Assessment, S. 7

[11] Vgl. LKA Nordrhein-Westfalen, Clankriminalität – Lagebild NRW 2020, S. 3

[12] Vgl. Dienstbühl, D. (2020), Die Bekämpfung von Clankriminalität in Deutschland: Verbundkontrollen im kriminalpolitischen und gesellschaftlichen Diskurs, in: KrPoZ 4/2020, S. 214

[13] Vgl. www.lto.de/recht/justiz/j/vermoegensabschoepfung-straftaten-staatsanwaltschaften-reform-in-der-praxis-bewaehrt/

[14] Vgl. www.deutschlandfunk.de/italien-angriff-auf-das-vermoegen-der-mafia-100.html

[15] Vgl. www.zdf.de/nachrichten/wirtschaft/geldwaesche-paradies-deutschland-100.html

[16] Vgl. www.bussmann.jura.uni-halle.de/forschung/abgeschlossene_projekte/geldwaeschestudie_i_/

[17] Vgl. Koalitionsvertrag (www.spd.de/fileadmin/Dokumente/Koalitionsvertrag/Koalitionsvertrag_2021-2025.pdf), Seite 107

Wieder ein Finanzskandal, der die Menschen weltweit entrüstet hat. Beteiligte sind wie gewohnt die Reichen und Mächtigen, die über Briefkastenfirmen in Steueroasen ihr Vermögen am Fiskus vorbei in Sicherheit bringen. Das Brisanteste bei der Enthüllung der Pandora Papers war die Beteiligung von hochrangigen Politikern, zu deren Aufgabe es gehört, diese Art von Wirtschaftskriminalität zu unterbinden. Dubiose Offshore-Geschäfte von mehr als 330 Politikern und Amtsträgern aus beinahe 100 Ländern sind in den Pandora Papers dokumentiert. Der Aufschrei war groß, denn es ist nicht der erste Skandal dieser Art. Der bekannteste Fall waren die im Jahr 2016 veröffentlichten Panama Papers, aber auch die Luanda Leaks (2020), Paradise Papers (2017) und Lux Leaks (2014) enthüllten dubiose Machenschaften in so genannten Steuerparadiesen.

Rückblickend stellt sich die Frage, ob und was auf gesetzlicher und regulatorischer Ebene nach den genannten Enthüllungen geschehen ist. In diesem Blogbeitrag werden die Auswirkungen der Panama Papers beleuchtet. Hierfür nehmen wir die regulatorische Entwicklung vor und nach Enthüllung der Panama Leaks unter die Lupe, um Rückschlüsse auf deren Einfluss ziehen zu können.

Welche Probleme wurden durch die Panama Papers aufgedeckt?

Das Datenleck Panama Papers wurde im April 2016 veröffentlicht. Es brachte zutage, dass komplexe Eigentumsstrukturen dazu verwendet wurden, kriminelle Aktivitäten zu verschleiern und Steuerpflichten zu umgehen. Die Dokumente zeigten, dass die Transparenz in Bezug auf den eigentlichen wirtschaftlichen Eigentümer bestimmter juristischer Personen verbessert und international enger zusammengearbeitet werden muss. Gleichzeitig wurde Druck auf Regierungen und Justizbehörden ausgeübt, um die Schuldigen zu bekämpfen – und weltweit wurde der Ruf nach strengeren regulatorischen Anforderungen laut. Einige der in den Dokumenten genannten politisch exponierten Personen (PEP) standen bereits auf internationalen Listen oder waren davor als „Special Interest Person“ in Erscheinung getreten.

Durch die Auswertung der Leaks wurden allein in Deutschland über 38,4 Mio. Euro an Steuernachforderungen erzielt, über die strafrechtlichen Verfolgungen weitere gut 19 Mio. Euro.[1]

Regulatorische Entwicklung vor Veröffentlichung der Panama Leaks

Die EU-Kommission hat schon vor Veröffentlichung der Panama Papers die Notwendigkeit für mehr Transparenz in Bezug auf Eigentumsverhältnisse von juristischen Personen gesehen. Deshalb enthielt die im Juni 2015 in Kraft getretene 4. Geldwäscherichtlinie[2] (4. GwRL) einen umfassenden Rahmen für die Erhebung, die Speicherung und den Zugang zu Informationen über die wirtschaftlichen Eigentümer von Gesellschaften, Trusts und sonstigen Unternehmensformen. Die Mitgliedstaaten wurden dazu verpflichtet, nationale Register der wirtschaftlichen Eigentümer einzuführen, um bestimmte Eigentümerverhältnisse transparenter zu gestalten3.

Reaktion Deutschlands auf die Panama Leaks

Zum Zeitpunkt der Veröffentlichung der Panama Leaks war die Umsetzungsfrist der 4. GwRL noch nicht abgelaufen. Unter dem Druck der Enthüllungen legte die Bundesregierung ein 10-Punkte-Papier vor. Der darin enthaltene weitreichendste Vorschlag war die Forderung nach Einführung von weltweit vernetzten Registern, welche die Namen der Personen führen, die tatsächlich hinter den Firmen stehen und von deren Erträgen profitieren. Dieser Ansatz wurde bereits mit der 4. GwRL der EU vereinbart, allerdings in Deutschland noch nicht in nationales Recht umgesetzt. Tatsächlich wurde die Einführung öffentlich zugänglicher Register auf EU-Ebene aus deutscher Sicht zunächst nicht befürwortet.[3]

Ein neuer Ansatz im 10-Punkte-Papier war der Vorstoß, diese Register so weit wie möglich zu vernetzen und die Informationen für Steuerbehörden und Fachjournalisten verfügbar zu machen. Eine weitere Forderung bezog sich auf den Austausch von Steuerinformation zwischen Staaten. Aber auch diese Idee war nicht gänzlich neu, da die OECD schon länger an diesem Thema arbeitete. Ein innovativer Vorschlag im Rahmen des 10-Punkte-Plans war die Verschärfung der Verjährungsvorschrift bei Steuerstraftaten. Die Verjährung sollte erst dann beginnen, wenn ein Steuerpflichtiger seinen Informationspflichten nachgekommen ist.

Das Resultat des vorgeschlagenen Aktionsplans war im Ergebnis ernüchternd. Das Tax Justice Netzwerk (TJN) veröffentlichte im April 2017 eine Bilanz, in der deutlich wurde, dass lediglich ein Vorschlag (Verjährungsvorschrift bei Steuerstraftaten) von den zehn Punkten vollständig umgesetzt wurde. Es kritisierte die Geeignetheit der Vorschläge, um nennenswerte Erfolge im Kampf gegen Geldwäsche, institutionelle Korruption oder Briefkastenfirmen zu erzielen.[4]

Einführung des Steuerumgehungsbekämpfungsgesetz

Eine Konsequenz, die aus der Veröffentlichung der Panama Leaks gezogen wurde, war die Einführung des Steuerumgehungsbekämpfungsgesetz (StUmgBG), das im Juni 2017 verabschiedet wurde[5]. Dem vorausgegangen war eine Diskussion über die Umgehung der Besteuerung mittels Gründung und Nutzung von meist im Ausland angesiedelten Domizilgesellschaften (sogenannte Briefkastenfirmen). Einige der darin enthaltenen Änderungen waren auf EuGH-Rechtsprechung/EU-Kommission zurückzuführen.[6] Zur Ermittlung der Steuertatbestände wurden erweiterte Mitwirkungspflichten sowohl für die Steuerpflichtigen selbst als auch für Dritte (Banken) eingeführt. Durch die neuen Ermittlungsbefugnisse der Finanzbehörden sollten Domizilgesellschaften künftig besser erkannt werden können. Das Gesetz sollte zudem eine präventive Wirkung aufgrund eines erhöhten Entdeckungsrisikos entfalten.

Kern des Gesetzentwurfs war die Schaffung von Transparenz über "beherrschende" Geschäftsbeziehungen inländischer Steuerpflichtiger zu Personengesellschaften, Körperschaften, Personenvereinigungen oder Vermögensmassen mit Sitz oder Geschäftsleitung in Staaten oder Territorien, die nicht Mitglieder der Europäischen Union (EU) oder der Europäischen Freihandelsassoziation (EFTA) sind (sogenannte Drittstaat-Gesellschaften).[7] Kritik gab es im Rahmen der Anhörung der Fachverbände daran, dass sich die Neuregelungen auf sämtliche Drittstaat-Gesellschaften beziehen und nicht nur auf solche, die keine eigene wirtschaftliche Tätigkeit entfalten.[8] Außerdem wurde kritisiert, dass durch die Begrenzung auf Drittstaaten außerhalb der EU und EFTA viele als problematisch anzusehende Gesellschaften oder Strukturen insbesondere in Liechtenstein und der Schweiz ausgeklammert werden.[9]

Die Zielsetzung des Steuerumgehungsbekämpfungsgesetzes, den Kampf gegen die Verwendung von Offshore-Briefkastenfirmen zu führen, ist durch die Neuregelungen erfüllt. Sämtliche Beziehungen zu Drittstaat-Gesellschaften sind – unabhängig von ihrer wirtschaftlichen Aktivität bei bestimmten Beherrschungs- oder Bestimmungsverhältnissen – von den Mitteilungspflichten erfasst. Die Zeitschrift der Wirtschaftsstrafrechtlichen Vereinigung e.V. resümiert, dass die doppelte Erfüllung der Mitwirkungs- bzw. Mitteilungspflichten im Zusammenhang mit Drittstaat-Gesellschaften (Steuerpflichtige einerseits, meldepflichtige Stellen andererseits) und eine in der Praxis aus Vorsichtsgründen (insbesondere wegen des Haftungsrisikos nach § 72a AO) zu erwartende weite Auslegung der Voraussetzungen zu einer weiteren Datenflut der Finanzverwaltung führt. Diese gilt es neben den zu erwartenden Informationen aus dem anlaufenden Automatischen Informationsaustausch zusätzlich zu bearbeiten.[10]

Reaktion auf EU-Ebene auf die Panama Leaks

Nach Veröffentlichung der Panama Papers wurde die gerade in Kraft getretene 4. GwRL noch einmal genauer beleuchtet. Es kristallisierte sich heraus, dass die neu geschaffenen Anforderungen hinsichtlich Transparenz nicht ausreichend waren.

Auch auf europäischer Ebene wurde daher schnell auf die Veröffentlichung der Panama Papers reagiert. Bereits im Juli 2016 legte die Kommission ihren Vorschlag zur Überarbeitung der bestehenden Geldwäscherichtlinie anlässlich der Enthüllungen durch die Panama Papers und der zwischenzeitlich in Europa verübten Terroranschläge[11] vor. Der Vorschlag beinhaltete strengere Vorschriften zur Verhinderung von Steuervermeidung und Geldwäsche, welche die bestehende Richtlinie weiter verschärfen sollten. So wurde zum Beispiel der Zugang der Öffentlichkeit zu den Registern wirtschaftlicher Eigentümer und die Ausweitung der für Unternehmen verfügbaren Informationen gefordert. Darüber hinaus erfolgte auch hier der Vorschlag zur Verknüpfung der Register, um die Zusammenarbeit zwischen den Mitgliedstaaten zu verbessern.[12] Zeitgleich veröffentlichte die EU-Kommission eine Mitteilung, in welcher sie die Transparenz im Steuerbereich fördern und den missbräuchlichen Gebrauch von Steuerpraktiken bekämpfen wollte.[13]

Appell an schnellere Umsetzung

Die Vorschläge der Kommission enthielten relevante Ansätze zur Verbesserung der 4. GwRL. Da zum Zeitpunkt der Veröffentlichung die Umsetzungsfrist (26. Juni 2017) noch nicht abgelaufen war, rief die Kommission die Mitgliedstaaten dazu auf, die vorgeschlagenen zielgerichteten Änderungen bei der Umsetzung zu berücksichtigen und diese – soweit möglich – auf Ende 2016 vorzuziehen. Ziel war es, die dringend notwendige Korrektur am bestehenden Rechtsrahmen schnellstmöglich umzusetzen.[14]

Umsetzung der Transparenzanforderungen der 4. EU-GwRL in Deutschland

Die vierte Auflage der europäischen Geldwäscherichtlinie forderte unter anderem die Einführung von Unternehmensregistern. Sie sollten die wahren wirtschaftlich Berechtigten von Firmen auflisten und von Strohmännern geleitete Briefkastenfirmen vermeiden, wie sie in großer Zahl in den Panama Papers auftauchten.[15]

Zum 26. Juni 2017 wurde im Zuge der Umsetzung erstmals ein elektronisch geführtes Transparenzregister in Deutschland geschaffen. Kriminellen Akteuren sollte hierdurch die Möglichkeit genommen werden, sich hinter gesellschaftsrechtlichen Strukturen, wie etwa Briefkastenfirmen, verstecken zu können.[16] Deutschland führte ein Auffangregister ein. Nur juristische Personen des Privatrechts und eingetragene Personengesellschaften, die nicht bereits in anderen Subjektregistern aufgeführt wurden, mussten sich in das neu eingeführte Auffangregister eintragen, ansonsten galt die Meldefiktion gemäß §20 Abs. 2 GwG.[17] Das Register war nicht öffentlich, so dass nur Personen mit "berechtigtem Interesse" Einsicht erhalten sollten. Folglich erfüllte die Umsetzung die eigenen Forderungen des 10-Punkte-Planes vorerst nicht.

Das Transparenzregister wurde somit seinem Namen nicht gerecht, da Firmenbeteiligungen in Deutschland nach wie vor meist undurchsichtig blieben. Die Bundesrepublik führte zwar ein Register ein, jedoch war zu diesem Zeitpunkt bereits absehbar, dass eine neue Reformierung notwendig werden würde. Damit folgte Deutschland dem Aufruf der Kommission, die Umsetzung vorzuziehen, nicht. Ebenso konnte der Gesetzesbegründung [18] auch kein Verweis auf die Panama Papers oder den Vorschlag der Kommission entnommen werden – aus EU-Sicht sicherlich nicht überraschend. In den vergangenen 20 Jahren wurden gegen Deutschland wegen schleppender Umsetzung von Geldwäschevorschriften unter anderem zwei EU-Vertragsverletzungsverfahren eingeleitet. Im Jahr 2014 drohte die FATF damit, Deutschland unter anderem wegen mangelnder Vorkehrungen gegen Terrorismusfinanzierung künftig als Hochrisikoland zu behandeln.[19] Auch der FATF-Prüfbericht verdeutlicht, dass Deutschland bereits 2010 mit den FATF-Bestimmungen hinsichtlich der Bekämpfung von Geldwäsche und Terrorismusfinanzierung nicht voll im Einklang stand.[20]

5. EU-GwRL: Änderungen im Überblick

Die von der EU-Kommission geplanten Verschärfungen an der 4. GwRL resultierten im Mai 2018 in der 5. GwRL.[21] Als Änderungsrichtlinie baut sie inhaltlich auf der 4. GwRL auf und verschärft deren Regelungen. Betrachtet man den Inhalt der Richtlinie, so wird klar: Hier wurden die Vorschläge der Kommission in einen rechtlichen Rahmen gepackt, welcher verpflichtende Wirkung entfaltet. Denn betrachtet man rückblickend den Appell der Kommission, die von ihr vorgeschlagenen zielgerichteten Änderungen bei der Umsetzung der 4.GwRL zu berücksichtigen, so ist in Deutschland zu erkennen, dass eine Aufforderung nicht ausreichend war, um Mitgliedsstaaten zum Handeln zu bewegen. Lediglich eine Richtline war zielführend, um die Mitgliedstaaten zu einer Reaktion zu verpflichten. Inhalte der 5. GwRL waren unter anderem, die Transparenz bezüglich des wirtschaftlichen Berechtigten weiter zu verbessern. Hierzu gehörten die Erweiterung der Zugangsrechte und die internationale Vernetzung des Transparenzregisters.[22]

Umsetzung Deutschland

Die 5. GwRL trat im Juli 2018 in Kraft und musste von den Mitgliedsstaaten bis zum 10. Januar 2020 in nationales Recht umgesetzt werden. In der Begründung des Gesetzesentwurfes[23] wurde erstmals ausdrücklich auf die Panama Papers verwiesen.[24] Durch die Einführung wurde schließlich der Zugang zum Transparenzregister angepasst. Nun haben alle Mitglieder der Öffentlichkeit die Möglichkeit der Einsicht und nicht mehr nur diejenigen, die den Nachweis des berechtigten Interesses vorbringen können.[25] Dies verdeutlicht, dass mit Umsetzung der 5. GwRL die aus den Panama Papers abgeleiteten Vorhaben bezüglich der Erweiterung des Transparenzregisters aus regulatorischer Sicht rechtlich umgesetzt wurden.

Die Realisierung der ursprünglich geforderten Transparenz und Vernetzung erfolgte erst im August 2021. Durch die Umsetzung der Richtlinien (EU) 2015/839 (Geldwäscherichtlinie) und (EU) 2019/1153 (Finanzinformationsrichtlinie) wurde das bereits eingeführte Transparenzregister in ein Vollregister umgewandelt. Hierdurch wurde erstmals die sogenannte Meldefiktion abgeschafft. Verpflichtete Rechtseinheiten gemäß § 20 Abs. 1 GwG, juristische Personen des Privatrechts und eingetragene Personengesellschaften ebenso wie nach § 21 GwG nichtrechtsfähige Stiftungen müssen ihren wirtschaftlich Berechtigten nicht nur identifizieren, sondern aufgrund der im TraFinG aufgehobenen Meldefiktion explizit an das Transparenzregister melden. Schließlich wurde auch eine Registervernetzung auf EU-Ebene geschaffen, die eine vereinfachte Kommunikation zwischen den Mitgliedstaaten ermöglichen soll.[26]

Fazit

Die Bilanz der deutschen Anstrengungen im Kampf gegen Geldwäsche und Terrorismusfinanzierung ist ausbaufähig. Zwar hatte der damalige Finanzminister nach Veröffentlichung der Panama Papers schon im April einen 10-Punkte-Plan aufgesetzt, jedoch wurde dieser nicht vollständig umgesetzt. Den aktuellen Stand Deutschlands hinsichtlich der Umsetzung der internationalen Standards in der Bekämpfung von Geldwäsche und Terrorismusfinanzierung wird uns die diesjährige FATF-Deutschlandprüfung im Abschlussbericht aufzeigen. Dieser wird voraussichtlich im Juni 2022 veröffentlicht werden.

Bei dem Anti-Corruption Summit in London am 12. Mai 2016, der nach Veröffentlichung der Panama Leaks stattfand, waren 40 Länder und sechs Organisationen zusammengekommen, um der internationalen Korruption den Kampf anzusagen. Viele Länder haben dort erfolgsversprechende Schritte zur Korruptionsbekämpfung unternommen. Deutschland vertrat hingegen zu diesem Zeitpunkt noch den Standpunkt, keine öffentlich zugänglichen Register einführen zu wollen.[27]

Betrachtet man den Aktionsplan Deutschlands, so war dieser bereits bei Veröffentlichung angreifbar, da er weder in seiner Umsetzbarkeit noch in seiner Wirksamkeit ausreichend erschien. In Bezug auf Transparenz haben auch die einheitlichen Kommissionsvorschläge Deutschland nicht dazu bewegt, schneller zu handeln. Bis zuletzt setzte Deutschland einzig das auf EU-Ebene geforderte Mindestmaß um.

Auch wenn die Umsetzung fünf Jahre (2016-2021) gedauert hat, das Ziel wurde erreicht. Das Transparenzregister ist nicht nur öffentlich zugänglich und mit vollständigen Datensätzen befüllt, sondern auch auf EU-Ebene vernetzt. Wie wirksam diese Umsetzung sein wird, ist noch nicht abschließend geklärt und wird weiter zu verfolgen sein (siehe hierzu auch „Vom Auffangregister zum Vollregister – Gehen die Neuerungen durch das TraFinG weit genug?“).

Letztendlich sollte der Gesetzgeber auch in Zweifel ziehen, ob mehr Transparenz allein ausreicht, oder ob man sich der Frage nach den Daseinsberechtigungen verschachtelter Gesellschaftsstrukturen stellen sollte, um das Problem an der Wurzel zu packen.

Es bleibt spannend zu betrachten, welche Konsequenzen aus den Pandora Papers gezogen werden und welche weiteren Enthüllungen zukünftig noch folgen. Denn klar ist, dass die Panama und Pandora Papers nur die Spitze des Eisberges sind. Auch wenn internationale Erfolge im Kampf gegen Geldwäsche zu verzeichnen sind (wie z.B. die Aufdeckung der Geldwäscheskandale der lettischen ABLV Bank[28] oder der spanischen Banca Privada d'Andorra[29]), so bleibt trotzdem festzuhalten, dass noch ein langer und steiniger Weg voller Hürden vor uns liegt, alle Missbräuche zu entdecken und Schlupflöcher zu schließen.

Ob die Untersuchungen der Pandora Papers zu dem Ergebnis kommen, dass es sich um legale Steuervermeidungsmodelle oder illegale Steuerhinterziehung, Geldwäsche, staatliche Plünderei (Stichwort „Kleptokratie“) oder andere Vergehen handelt, werden die Gerichte entscheiden müssen. Die Panama Leaks zeigen uns jedoch, dass solche Enthüllungen einen Anstoß zur Weiterentwicklung des rechtlichen Rahmens geben können. Und sie bestätigen uns, dass wir in der Geschwindigkeit und Effektivität der Umsetzung noch Potential zur Verbesserung haben.

[1] Millionen zusätzliche Steuern durch Auswertung der „Panama Papers“ (wiwo.de)

[2] Richtlinie (EU) 2015/849

[3] MeinzerTrautvetter2017_Bilanz-Aktionsplan-Schäuble-1.pdf (taxjustice.net)

[4] MeinzerTrautvetter2017_Bilanz-Aktionsplan-Schäuble-1.pdf (taxjustice.net)

[6] Bundesfinanzministerium - Referentenentwurf eines Gesetzes zur Bekämpfung der Steuerumgehung und zur Änderung weiterer steuerlicher Vorschriften (Steuerumgehungsbekämpfungsgesetz – StUmgBG)

[7] Steuerumgehungsbekämpfungsgesetz - NWB Datenbank

[8] BT-Drucks. 18/11132, 15

[9] Das Steuerumgehungsbekämpfungsgesetz – Neue Datenmassen für die Finanzverwaltung? - WiJ (wi-j.com)

[10] Das Steuerumgehungsbekämpfungsgesetz – Neue Datenmassen für die Finanzverwaltung? - WiJ (wi-j.com)

[11] Aktionsplan für ein intensiveres Vorgehen gegen Terrorismusfinanzierung, vgl. COM/2016/050 final

[12] Fragen und Antworten: Geldwäscherichtlinie (europa.eu)

[13] EU: Kommission stärkt Transparenzvorschriften - Recht-Steuern-Wirtschaft - Verlag C.H.BECK

[14] Kampf gegen Terrorismusfinanzierung, Steuervermeidung und Geldwäsche: Kommission stärkt Transparenzvorschriften (europa.eu)

[15] Panama Papers: Geldwäsche auch in Deutschland ein großes Problem - DER SPIEGEL

[16] 5. EU-Geldwäscherichtlinie: Wichtige Änderungen | Validatis

[17] Blog: Vom Auffangregister zum Vollregister – Gehen die Neuerungen durch das TraFinG weit genug? (msg-compliance.de)

[18] BVA - Entwurf eines Gesetzes zur Umsetzung der Vierten EU-Geldwäscherichtlinie, zur Ausführung der EU-Geldtransferverordnung und zur Neuorganisation der Zentralstelle für Finanztransaktionsuntersuchungen (bund.de)

[19] Panama Papers: Geldwäsche auch in Deutschland ein großes Problem - DER SPIEGEL

[20] FATF Prüfbericht 2010.pdf (hessen.de), vgl. Germany-Mutual evaluation report complete (fatf-gafi.org)

[21] Richtlinie (EU) 2019/1153

[22] 5. EU-Geldwäscherichtlinie: Wichtige Änderungen | Validatis

[23] Drucksache 19/13827

[24] BVA - Gesetz zur Umsetzung der Änderungsrichtlinie zur Vierten EU-Geldwäscherichtlinie (bund.de)

[25] Das neue GwG: Was sich durch die 5. EU-Geldwäscherichtlinie ändert | EY - Deutschland

[26] Blog: Vom Auffangregister zum Vollregister – Gehen die Neuerungen durch das TraFinG weit genug? (msg-compliance.de)

[27] Weed Online - Transparenzregister über wahre Eigentümer von Unternehmen und Trusts: Finanzminister Schäuble sollte Empfehlung des Bundesrats folgen (weed-online.org)

[28] Geldwäscherei - Dubiose Geschäftspartner: Wieso Banken das Risiko zunehmend scheuen (luzernerzeitung.ch)

[29] Spanische Banco Madrid ist pleite: Geldwäsche in Andorra - taz.de

Der Report des Bundeskriminalamts (BKA) zum Bundeslagebild Organisierte Kriminalität 2020 rückt die Russisch-Eurasische Organisierte Kriminalität wieder ins Rampenlicht. Es soll im Folgenden ein ausführlicher Blick darauf und auf jene Länder geworfen werden, in denen durch ihre spezielle geographische Lage und Historie auch heute noch der russische Einfluss spürbar ist.

Das Erbe der Sowjetunion hallt nach. Wie man zu dieser Erkenntnis kommt? Durch die Lektüre des aktuellen BKA-Reports zur Organisierten Kriminalität (OK), der dem Thema REOK ein eigenes Kapitel widmet. REOK steht für Russisch-Eurasische Organisierte Kriminalität.[1] Um dem Thema gerecht zu werden, gilt es zu Beginn kurz auf die REOK-Gruppen prägende Ideologie einzugehen. Es handelt sich hierbei um die sogenannte Ideologie der „Diebe im Gesetz“ – ein ausdrücklich gewährter formaler und besonderer Status einer "kriminellen Autorität" bzw. eines Berufsverbrechers. Dieser nimmt in der Welt des organisierten Verbrechens oder auch der Justizvollzugsanstalten unter eingeweihten Kriminellen eine besondere Position ein und übt dann auch informelle Autorität gegenüber Mitgliedern mit niedrigerem Status aus. Es existiert eine eigene Subkultur, die zu Zeiten der Sowjetunion einen spezifischen Kodex der Werte und Normen ausgebildet hat und denen sich die Syndikate der postsowjetischen Staaten verbunden fühlen.[2] Die postsowjetischen Staaten sind, wie der Name andeutet, die Nachfolgestaaten der ehemaligen Sowjetunion und umfassen neben der Russischen Föderation insgesamt 14 weitere Staaten: Die Staaten des Baltikums (Estland, Lettland und Litauen), aber auch Weißrussland, Ukraine, Moldawien, Georgien, Armenien, Aserbaidschan sowie abschließend Kasachstan, Kirgisistan, Tadschikistan, Turkmenistan und Usbekistan.

Der BKA-Report beschreibt REOK-Strukturen wie folgt:[3]

- Sie sind von Personen dominiert, die in einem Staat, dessen Territorium Teil der Sowjetunion war, geboren wurden und im Zusammenhang von Kriminalität kulturelle und soziale Ideale der Abschottung, Stärke und Entschlossenheit erfahren haben.

- Sie sind von Personen dominiert, die zwar außerhalb der Nachfolgestaaten der Sowjetunion geboren wurden, sich aber aufgrund ihrer Kultur, Geschichte, Sprache, Traditionen oder Vorfahren den zuvor genannten Idealen verpflichtet und zugehörig fühlen.

In der Gesamtschau hat sich laut Bericht die Anzahl der OK-Verfahren im Bereich REOK gegenüber dem Vorjahr kaum verändert (von 27 auf 26). Bei gut zwei Drittel der REOK-Verfahren waren in erster Linie deutsche, russische und litauisch Staatsangehörige involviert. 12 der 26 REOK-Verfahren waren von Personen mit russischer Staatsangehörigkeit dominiert. [4] Die hinsichtlich REOK häufigsten Delikte betrafen Kriminalität im Zusammenhang mit dem Wirtschaftsleben und Rauschgiftdelikte.[5] Auffällig an den Zahlen im Report ist vor allem der in Relation zur Bevölkerungszahl hohe Anteil an litauischen Staatsbürgern als Tatverdächtige bei OK-Verfahren mit REOK-Hintergrund, der mit mehr als 20% zu Buche steht. Das Land im Baltikum hat (trotz seiner glorreichen Vergangenheit als einstmalig flächenmäßig größter Staat Europas)[6] weniger als 3 Mio. Einwohner. Litauen grenzt heute sowohl an Russland (durch die Enklave Kaliningrad (früher Königsberg)) als auch an Weißrussland. Es war bis zu seiner Unabhängigkeit 1990 besetztes Gebiet der Sowjetunion. Diese besondere Konstellation, die den Wirren der Jahrhunderte geschuldet ist, prädestiniert Litauen dafür, Drehscheibe des Handels zwischen der EU und den östlicheren Nachfolgestaaten der Sowjetunion zu sein. Besondere Bedeutung kommt hier unter anderem dem Hafen in Klaipeda zu. Für die anderen zwei Staaten des Baltikums gilt Ähnliches. Lettland mit seinen Grenzen zu Weißrussland und Russland sowie Estland mit Grenze zu Russland sind weitere Knotenpunkte des Osthandels.